人民日报|中证 1000股指期货期权上市:A股市场

【导读】中证1000股指期货和期权2022年7月22日上市,交易进行了一周,数据显示,市场运行平稳,期现价格紧密联动,成交与持仓规模适度,交易者有序参与。 截至7月29日收盘,中证1000股指期货日均成交34016手,日均持仓37517手;中证1000股指期权日均成交27760手,日均持仓16400手。 中证1000股指期货和期权尽管只是两个金融期货的交易品种,但是,它对中国资本市场产生的影响不可低估。…

中证1000股指期货和期权2022年7月22日上市,交易进行了一周,数据显示,市场运行平稳,期现价格紧密联动,成交与持仓规模适度,交易者有序参与。 截至7月29日收盘,中证1000股指期货日均成交34016手,日均持仓37517手;中证1000股指期权日均成交27760手,日均持仓16400手。中证1000股指期货和期权尽管只是两个金融期货的交易品种,但是,它对中国资本市场产生的影响不可低估。“形成了覆盖大、中、小盘股的较为完整风险管理产品序列,A股市场的对冲逐步走向全覆盖”“中证1000股指期货与期权的上市与最初股指期货与期权的上市环境完全不同了,投资者成熟度也完全不同了。”太和智库研究员陆培丽曾是高盛交易员,熟悉国际市场股指期货及期权交易。2010年,中金所推出沪深300股指期货,“大家对股指期货和期权已不再陌生,更多投资者将它当作有效的投资管理工具。”2010年4月16日,中金所上市第一个股指期货产品——沪深300股指期货,开启中国金融期货新征程,金融期货品种不断丰富。中证1000股指期货和期权推出前,已有三个股指期货品种——沪深300、上证50、中证500,一个股指期权产品——沪深300股指期权。“因为中证1000股指期货与期权的上市,A股市场的对冲正逐步走向全覆盖。”如果说,已推出的股指期货和期权是为规模较大的股票提供的对冲工具的话,那么,中证1000股指期货与期权便是为更多的中小盘股票提供了对冲工具。股指期货与期权的本质是风险管理工具,最突出的作用就是与现货对冲风险。中证1000指数由市值排名在沪深300指数、中证500指数成分股之后的A股中市值相对靠前且流动性较好的1000只股票作为样本股编制而成,是综合反映A股市场较小市值公司股票价格表现的指数。中证1000股指期货的上市,将金融期货对股票现货市场的市值覆盖度提高15%左右,这是很大的进步。“中证1000股指基本覆盖了资本市场的中小盘,意味着资本市场的期现对冲面也实现了基本全覆盖。”陆培丽说,以往,只有持有龙头股才有可能在金融期货市场对冲,现在,持有小盘股,也可以通过股指期货与期权对冲了。可以说,中金所上市中证1000股指期货和股指期权,完善了金融期货的产品体系,形成了覆盖大、中、小盘股的较为完整风险管理产品序列,可满足不同类型投资者风险管理需求。丰富风险管理体系,对“专精特新”等中小上市公司有积极意义厦门大学经济学院韩乾教授说,中证1000股指期货和期权的上市,使得现有的衍生品风险管理体系更加完善。市场上很多机构交易策略的主要标的是中小盘股票,其中很多是中证1000的指数成分股,这些股票波动比较大,市场投资者对于风险管理的需求非常大,满足需求,有助于缓解市场对冲压力,降低投资者风险管理成本,提高风险管理效率,促进市场稳定和健康发展。韩乾说,这也有助于进一步丰富投资策略,为投资者提供更好的资产保值增值服务,吸引更多资金进入股市,促进金融市场服务实体经济发展。在新湖期货董事长马文胜看来,中金所股指期货与期权产品的丰富,有利于支持中小企业,助力实体经济高质量发展。中证1000指数成份股以民营中小企业为主,此番上市有利于引导市场资金增加对小盘股的配置,加大资本对科技创新、制造业、中小企业等重点领域支持力度,提升投资者持有中小企业股票的积极性。中证1000指数成份股中,近一成为“专精特新”企业,上市中证1000股指期货与期权上市,有利于促进资本、科技与产业加速融合,支持“专精特新”以及标的相关行业的企业融资,服务行业发展。马文胜分析,健全的股指期货与期权产品体系能够为投资者提供有效的风险管理工具,可以使其在股票市场上的投资更积极、持股更稳定、策略更丰富,特别是上市中小企业相关指数有关股指期货与期权产品,将促进创新资本形成,引导资金加大对科技创新、制造业、中小企业等重点领域支持力度。从市场发展经验看,金融期货产品可以促进标的指数相关产品发展,促进中长期资金稳定持股。例如,追踪上证50指数、中证500指数的基金,规模分别从2015年4月相应股指期货上市前的468亿元、204亿元,增加到2022年中的838.1亿元、1250.3亿元,增幅分别为79.1%、512.9%。金融期货产品体系进一步丰富 ,有助于提升市场影响力丰富股指期货与期权上市品种,是全面深化资本市场改革开放的重要措施之一。近年来,离岸A股衍生品市场发展较快,相关产品成交较为活跃、持仓稳步增加。新加坡交易所于2006年9月推出富时中国A50股指期货,已成为该交易所旗舰产品;香港交易所于2021年10月推出MSCI中国A50互联互通指数期货,上市以来日均成交和持仓总体增长相对较快,相比而言,股指期货和期权已上市品种数量却相对较少,管理股票现货风险的配套工具仍相对不足。南华期货董事长罗旭峰谈到,上市中证1000股指期货和期权,有利于增强市场各方对资本市场深化改革的信心,进一步提升境内资本市场的国际竞争力和市场影响力。近年来,境外资金已可通过沪深港通和QFII、RQFII等渠道投资A股市场。随着沪深港通股票范围持续扩大、额度逐步放宽,QFII、RQFII投资额度取消,A股纳入国际主要股票指数等,境外资金持有A股流通市值不断增长。外资投资的股票范围,也由大盘价值蓝筹股向中小盘成长型股票延伸。随着外资机构参与A股市场规模的持续增加,外资对使用股指期货、期权作为股票现货市场配套风险管理工具的需求也在不断提升。

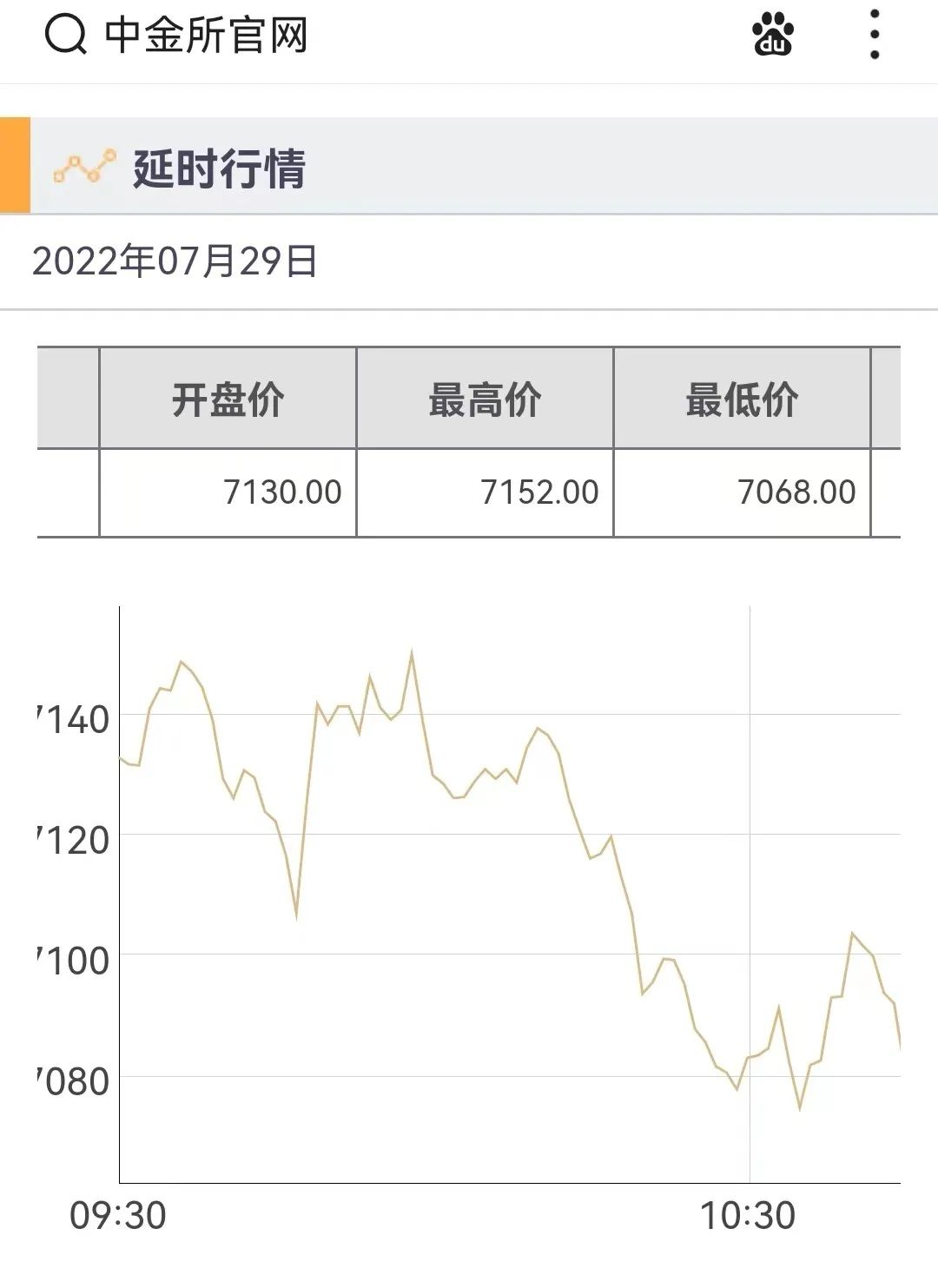

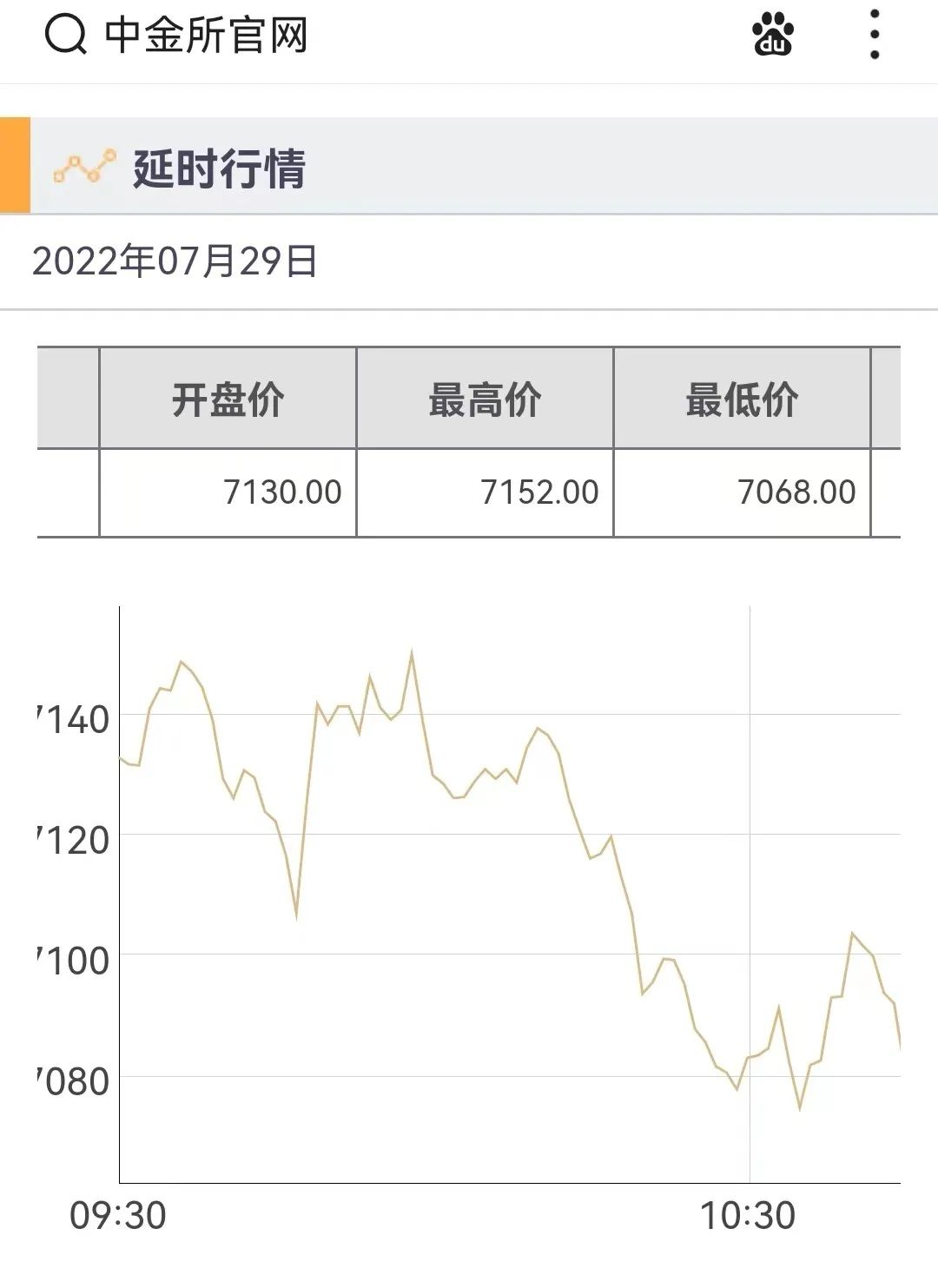

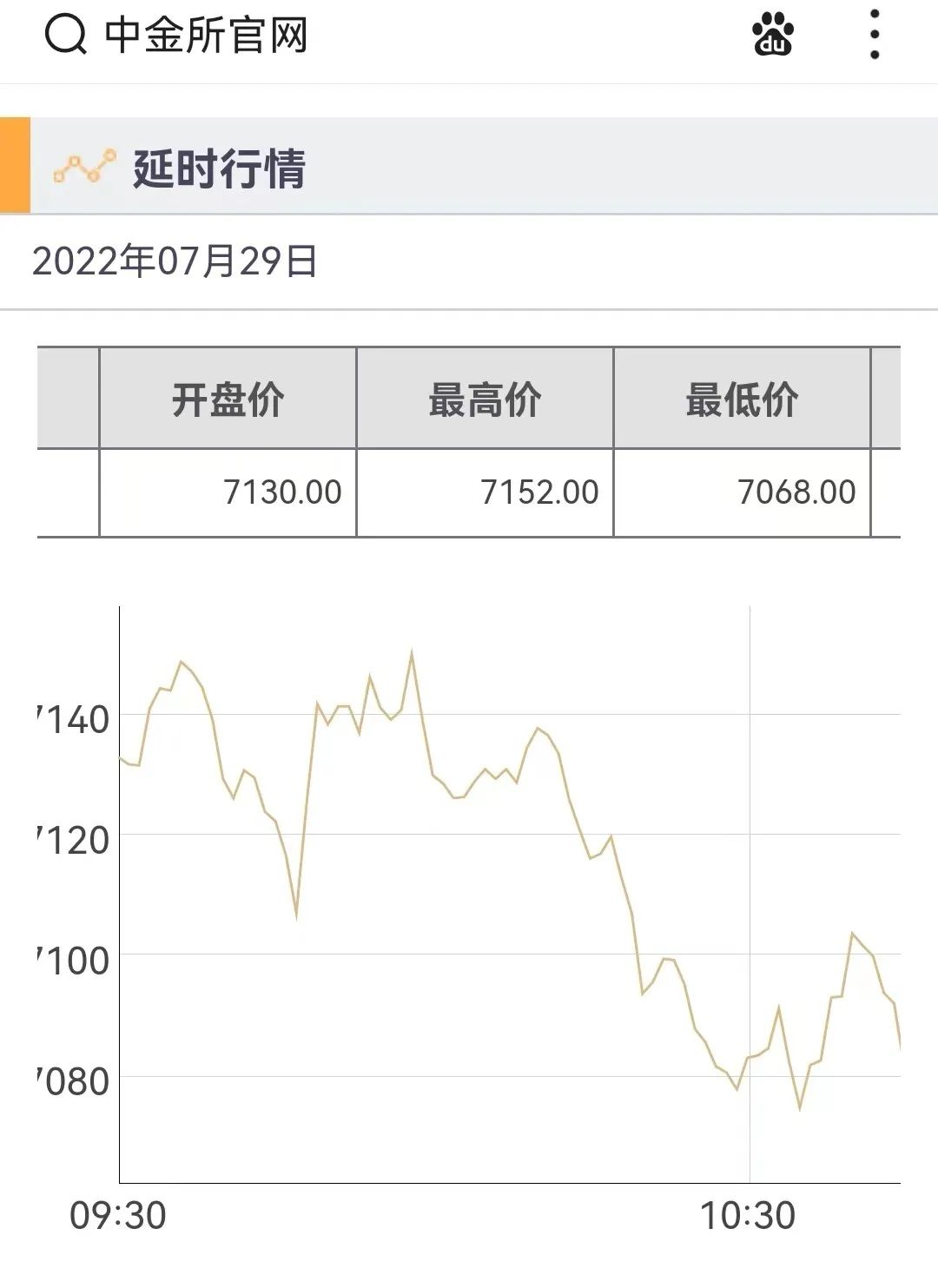

截至7月29日收盘,中证1000股指期货日均成交34016手,日均持仓37517手;中证1000股指期权日均成交27760手,日均持仓16400手。中证1000股指期货和期权尽管只是两个金融期货的交易品种,但是,它对中国资本市场产生的影响不可低估。“形成了覆盖大、中、小盘股的较为完整风险管理产品序列,A股市场的对冲逐步走向全覆盖”“中证1000股指期货与期权的上市与最初股指期货与期权的上市环境完全不同了,投资者成熟度也完全不同了。”太和智库研究员陆培丽曾是高盛交易员,熟悉国际市场股指期货及期权交易。2010年,中金所推出沪深300股指期货,“大家对股指期货和期权已不再陌生,更多投资者将它当作有效的投资管理工具。”2010年4月16日,中金所上市第一个股指期货产品——沪深300股指期货,开启中国金融期货新征程,金融期货品种不断丰富。中证1000股指期货和期权推出前,已有三个股指期货品种——沪深300、上证50、中证500,一个股指期权产品——沪深300股指期权。“因为中证1000股指期货与期权的上市,A股市场的对冲正逐步走向全覆盖。”如果说,已推出的股指期货和期权是为规模较大的股票提供的对冲工具的话,那么,中证1000股指期货与期权便是为更多的中小盘股票提供了对冲工具。股指期货与期权的本质是风险管理工具,最突出的作用就是与现货对冲风险。中证1000指数由市值排名在沪深300指数、中证500指数成分股之后的A股中市值相对靠前且流动性较好的1000只股票作为样本股编制而成,是综合反映A股市场较小市值公司股票价格表现的指数。中证1000股指期货的上市,将金融期货对股票现货市场的市值覆盖度提高15%左右,这是很大的进步。“中证1000股指基本覆盖了资本市场的中小盘,意味着资本市场的期现对冲面也实现了基本全覆盖。”陆培丽说,以往,只有持有龙头股才有可能在金融期货市场对冲,现在,持有小盘股,也可以通过股指期货与期权对冲了。可以说,中金所上市中证1000股指期货和股指期权,完善了金融期货的产品体系,形成了覆盖大、中、小盘股的较为完整风险管理产品序列,可满足不同类型投资者风险管理需求。丰富风险管理体系,对“专精特新”等中小上市公司有积极意义厦门大学经济学院韩乾教授说,中证1000股指期货和期权的上市,使得现有的衍生品风险管理体系更加完善。市场上很多机构交易策略的主要标的是中小盘股票,其中很多是中证1000的指数成分股,这些股票波动比较大,市场投资者对于风险管理的需求非常大,满足需求,有助于缓解市场对冲压力,降低投资者风险管理成本,提高风险管理效率,促进市场稳定和健康发展。韩乾说,这也有助于进一步丰富投资策略,为投资者提供更好的资产保值增值服务,吸引更多资金进入股市,促进金融市场服务实体经济发展。在新湖期货董事长马文胜看来,中金所股指期货与期权产品的丰富,有利于支持中小企业,助力实体经济高质量发展。中证1000指数成份股以民营中小企业为主,此番上市有利于引导市场资金增加对小盘股的配置,加大资本对科技创新、制造业、中小企业等重点领域支持力度,提升投资者持有中小企业股票的积极性。中证1000指数成份股中,近一成为“专精特新”企业,上市中证1000股指期货与期权上市,有利于促进资本、科技与产业加速融合,支持“专精特新”以及标的相关行业的企业融资,服务行业发展。马文胜分析,健全的股指期货与期权产品体系能够为投资者提供有效的风险管理工具,可以使其在股票市场上的投资更积极、持股更稳定、策略更丰富,特别是上市中小企业相关指数有关股指期货与期权产品,将促进创新资本形成,引导资金加大对科技创新、制造业、中小企业等重点领域支持力度。从市场发展经验看,金融期货产品可以促进标的指数相关产品发展,促进中长期资金稳定持股。例如,追踪上证50指数、中证500指数的基金,规模分别从2015年4月相应股指期货上市前的468亿元、204亿元,增加到2022年中的838.1亿元、1250.3亿元,增幅分别为79.1%、512.9%。金融期货产品体系进一步丰富 ,有助于提升市场影响力丰富股指期货与期权上市品种,是全面深化资本市场改革开放的重要措施之一。近年来,离岸A股衍生品市场发展较快,相关产品成交较为活跃、持仓稳步增加。新加坡交易所于2006年9月推出富时中国A50股指期货,已成为该交易所旗舰产品;香港交易所于2021年10月推出MSCI中国A50互联互通指数期货,上市以来日均成交和持仓总体增长相对较快,相比而言,股指期货和期权已上市品种数量却相对较少,管理股票现货风险的配套工具仍相对不足。南华期货董事长罗旭峰谈到,上市中证1000股指期货和期权,有利于增强市场各方对资本市场深化改革的信心,进一步提升境内资本市场的国际竞争力和市场影响力。近年来,境外资金已可通过沪深港通和QFII、RQFII等渠道投资A股市场。随着沪深港通股票范围持续扩大、额度逐步放宽,QFII、RQFII投资额度取消,A股纳入国际主要股票指数等,境外资金持有A股流通市值不断增长。外资投资的股票范围,也由大盘价值蓝筹股向中小盘成长型股票延伸。随着外资机构参与A股市场规模的持续增加,外资对使用股指期货、期权作为股票现货市场配套风险管理工具的需求也在不断提升。 7月29日中证1000股指期货行情与国际市场比较看,境内金融期货市场的产品供给相对有限。目前,A股上市公司总数已近5000家,但境内股指期货和期权标的仅覆盖1800只标的指数成份股,对大量中小盘、创业板、科创板等股票尚覆盖不足,难以充分满足投资者多元化的风险管理需求。要让境外中长期资金进入境内资本市场,促进其长期稳定持股,有必要进一步增加风险管理工具供给,上市中证1000股指期货与期权产品,就显得非常重要与及时。罗旭峰说,“它不仅有利于进一步完善境内股票市场的配套风险管理机制,更好满足投资者风险管理和资产配置需求,还将助推境内外各类中长期资金稳定参与境内市场。”转自 人民日报 记者 谢卫群

7月29日中证1000股指期货行情与国际市场比较看,境内金融期货市场的产品供给相对有限。目前,A股上市公司总数已近5000家,但境内股指期货和期权标的仅覆盖1800只标的指数成份股,对大量中小盘、创业板、科创板等股票尚覆盖不足,难以充分满足投资者多元化的风险管理需求。要让境外中长期资金进入境内资本市场,促进其长期稳定持股,有必要进一步增加风险管理工具供给,上市中证1000股指期货与期权产品,就显得非常重要与及时。罗旭峰说,“它不仅有利于进一步完善境内股票市场的配套风险管理机制,更好满足投资者风险管理和资产配置需求,还将助推境内外各类中长期资金稳定参与境内市场。”转自 人民日报 记者 谢卫群

本文链接地址是https://www.qihuo88.net/qhzx/15566.html,转载请注明来源

7月29日中证1000股指期货行情

7月29日中证1000股指期货行情

7月29日中证1000股指期货行情

7月29日中证1000股指期货行情