本文链接地址是https://www.qihuo88.net/qhzx/14238.html,转载请注明来源

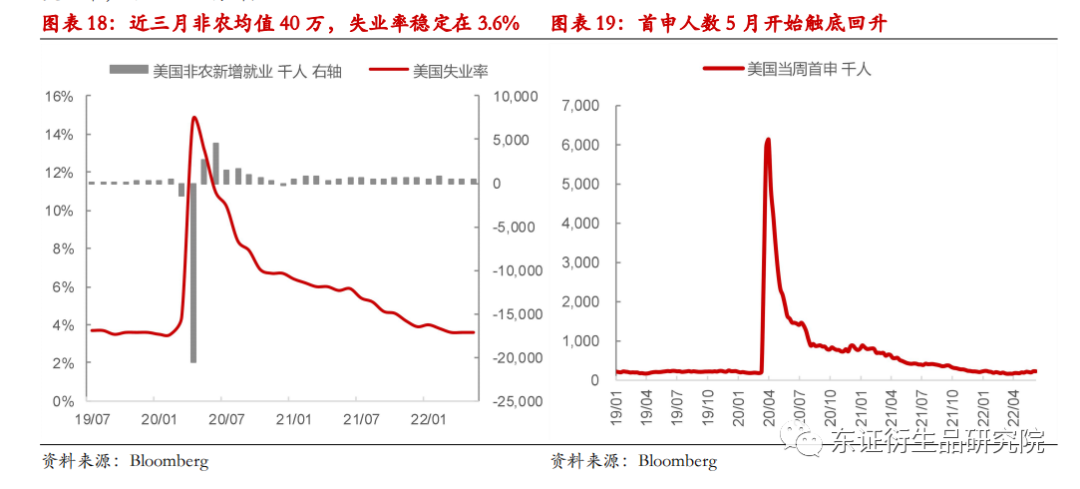

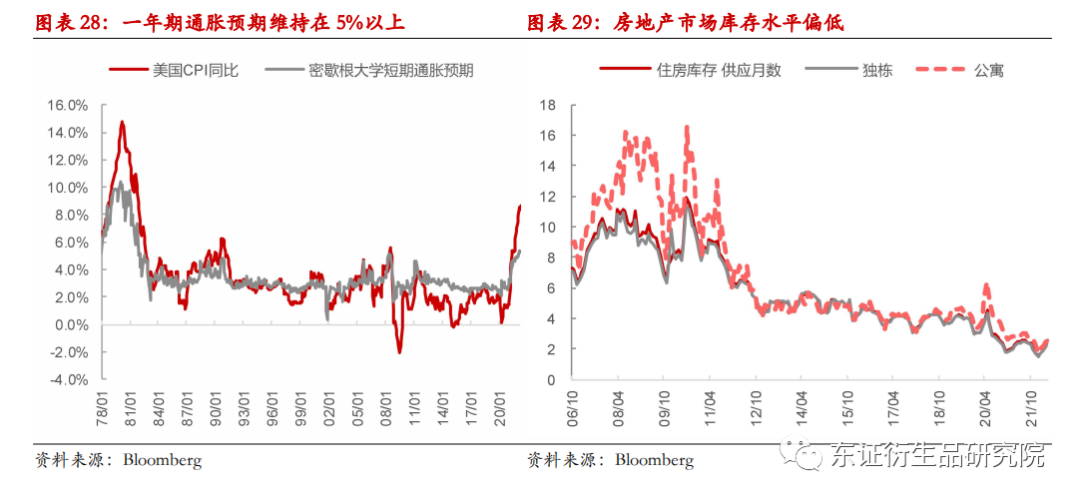

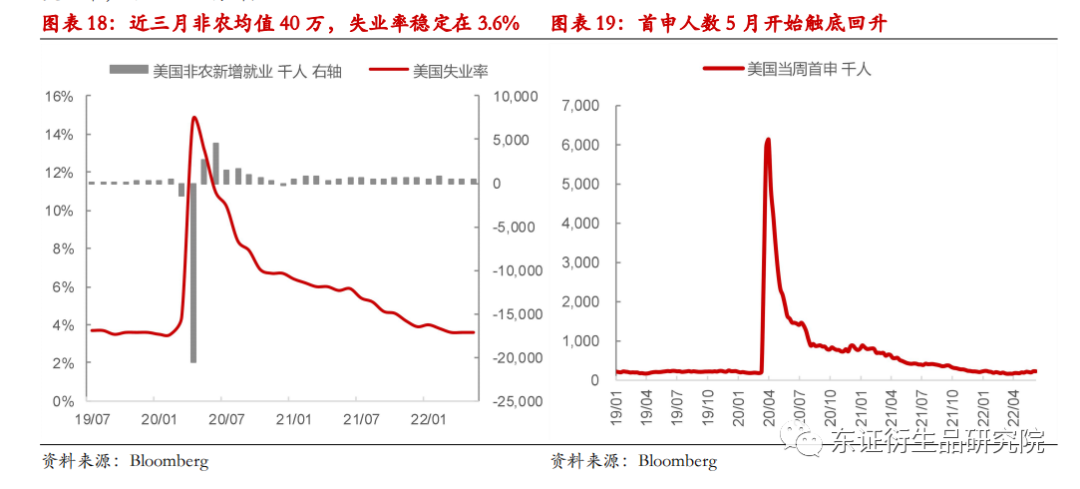

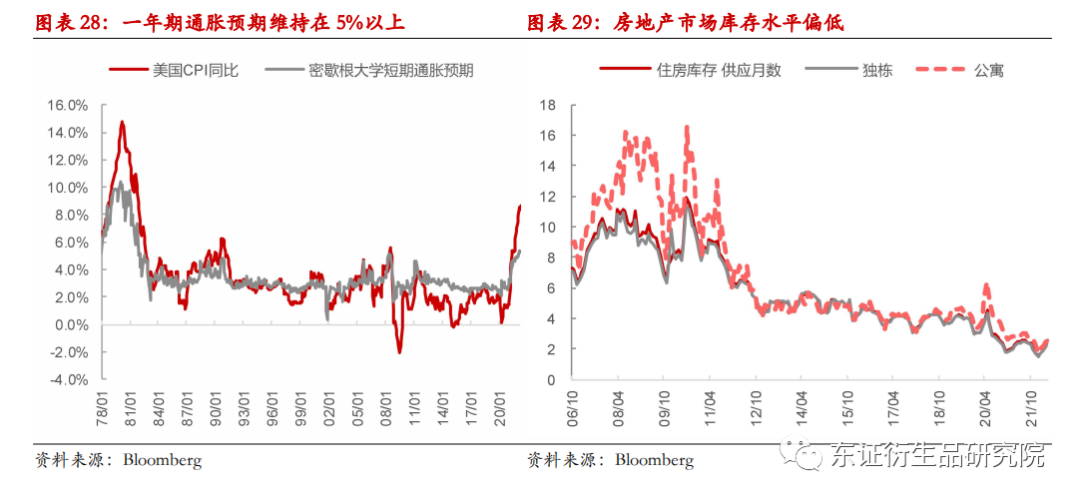

【导读】走势评级:黄金:看涨 报告日期:2022年6月29日 ★上半年黄金走势复盘,强美元和高利率施压黄金: 市场交易重点在高通胀之下美联储加息预期的不断强化,美元指数持续走强两度触碰105高点,美国股债双杀,金价先扬后抑,6月末黄金价格回到年初水平,运行区间1775-2070美元/盎司。 ★美国经济滞胀压力增加,市场衰退预期渐起 下半年美国经济周期将从复苏步入到滞胀阶段,待…

本文链接地址是https://www.qihuo88.net/qhzx/14238.html,转载请注明来源