本文链接地址是https://www.qihuo88.net/qhzx/12504.html,转载请注明来源

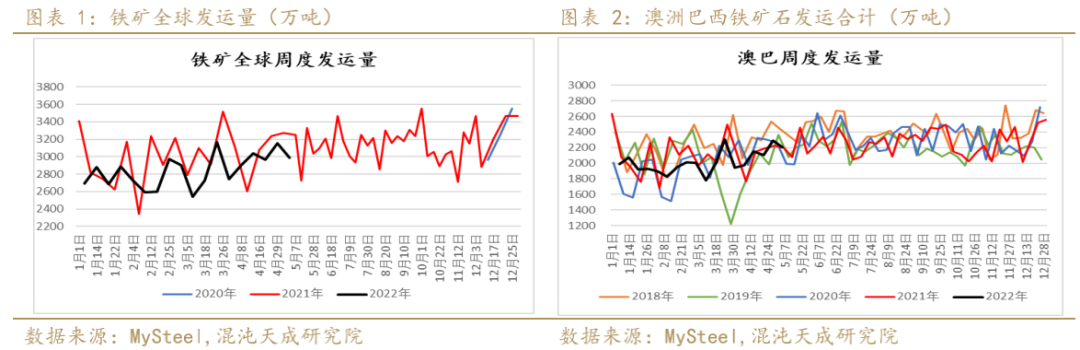

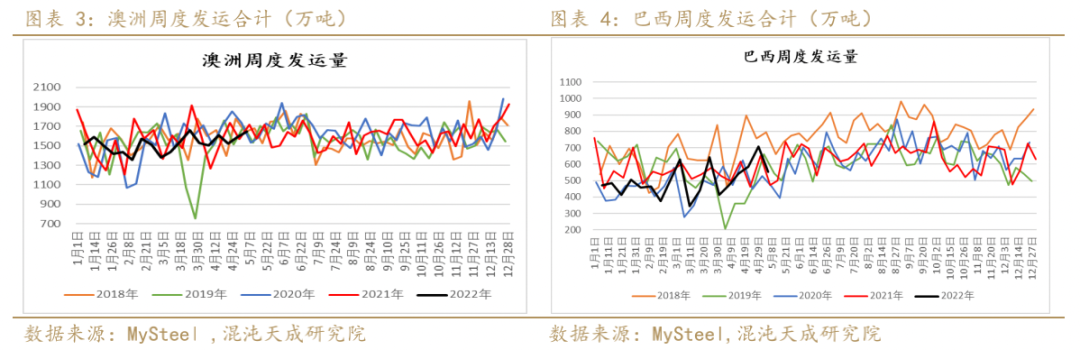

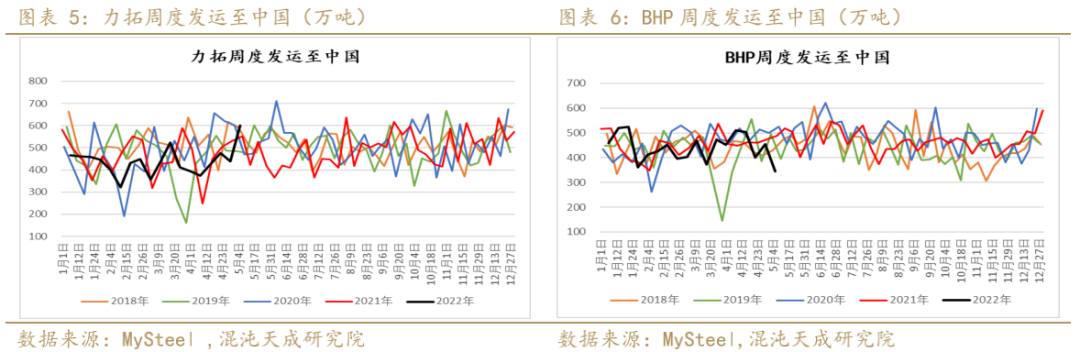

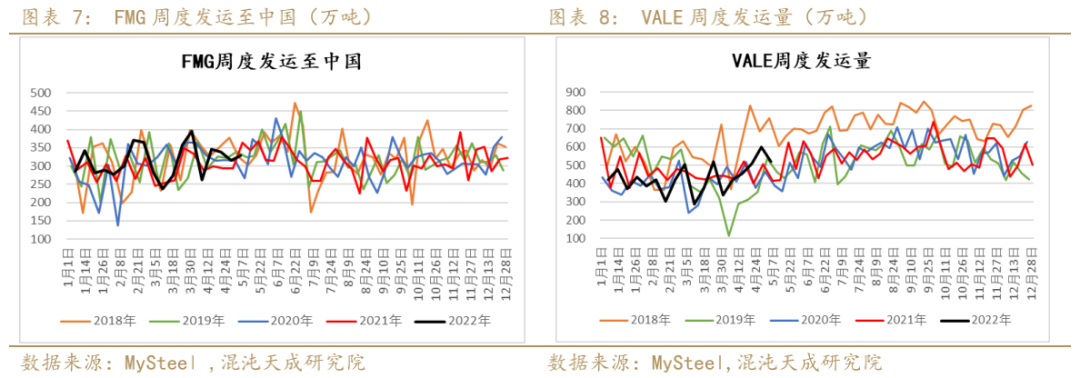

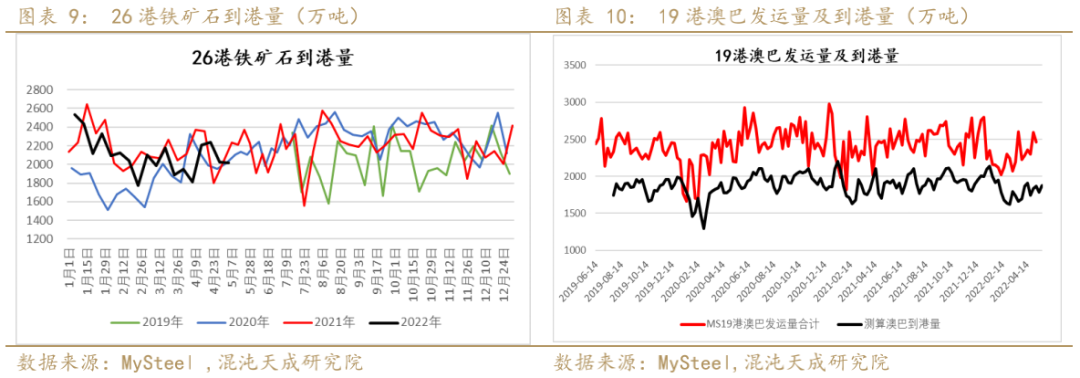

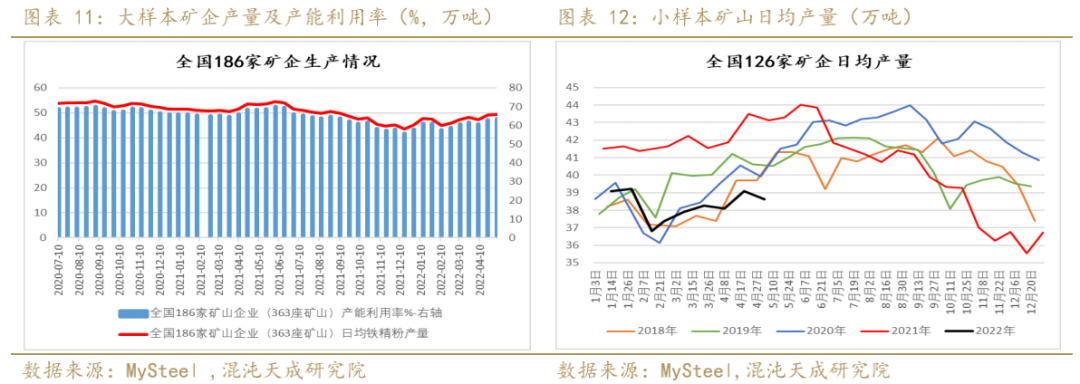

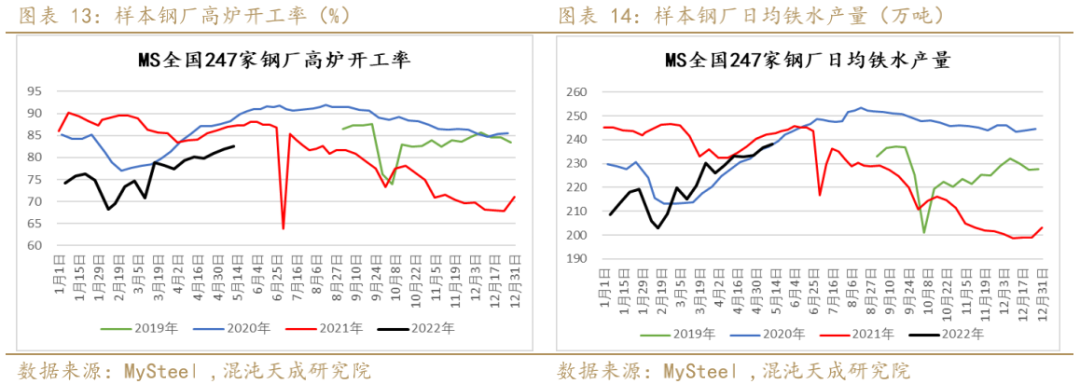

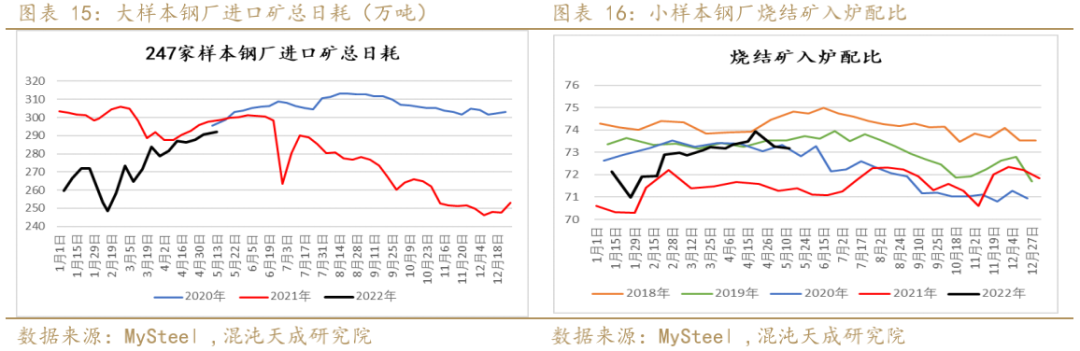

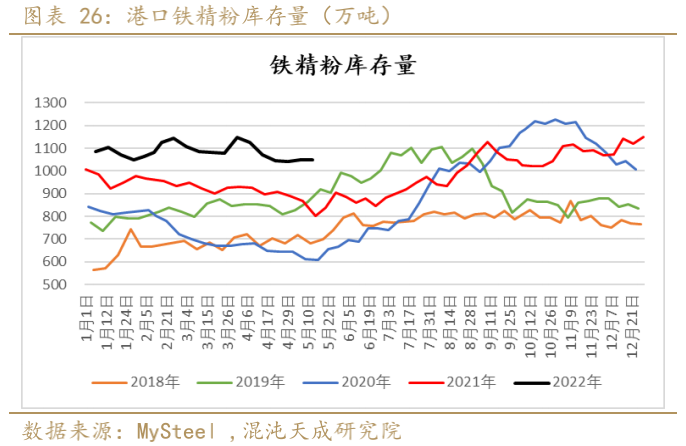

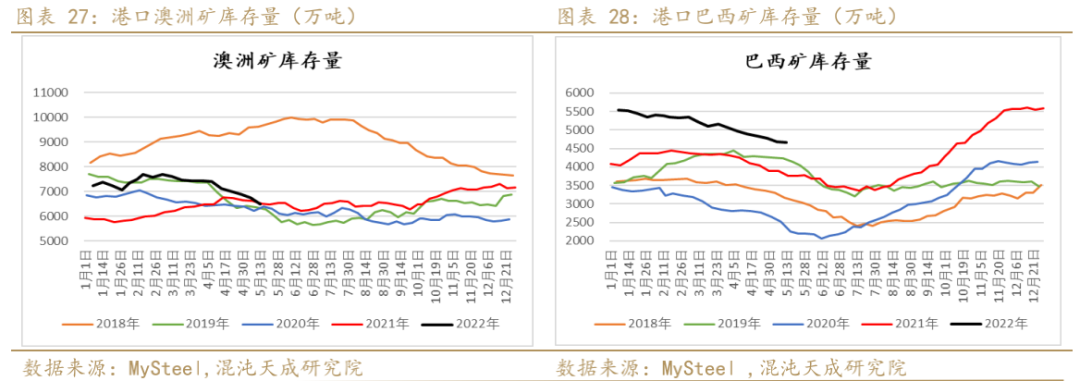

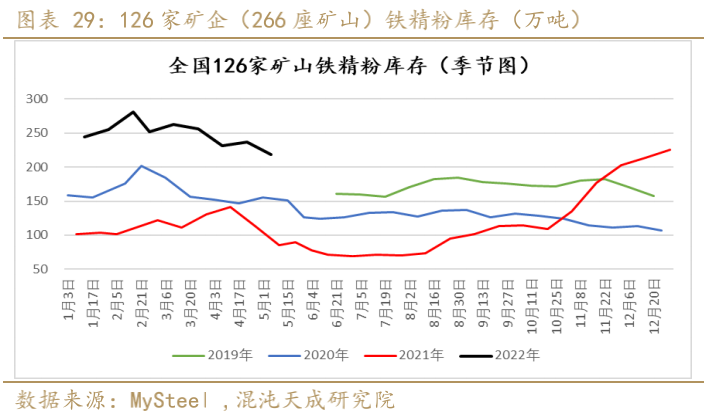

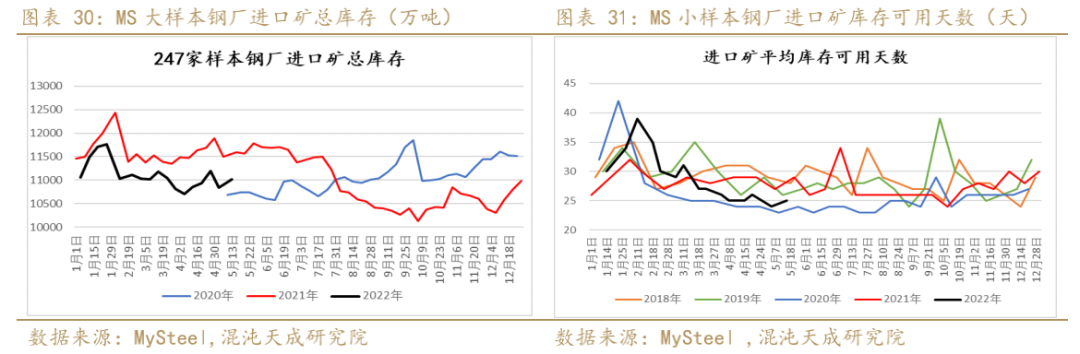

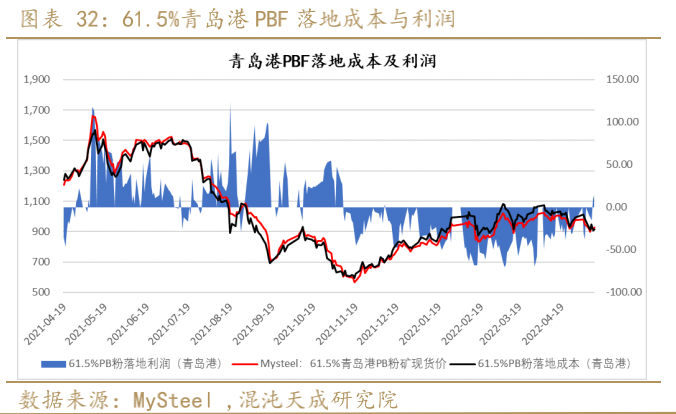

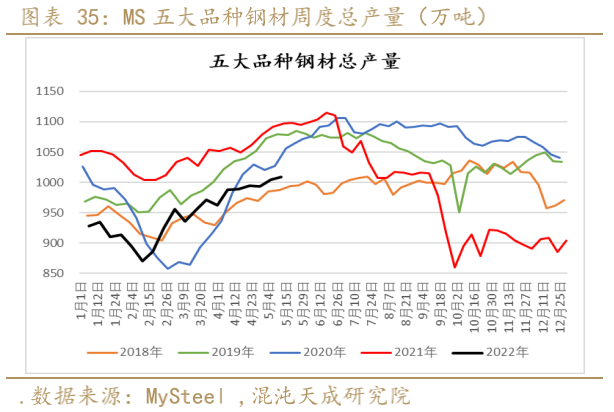

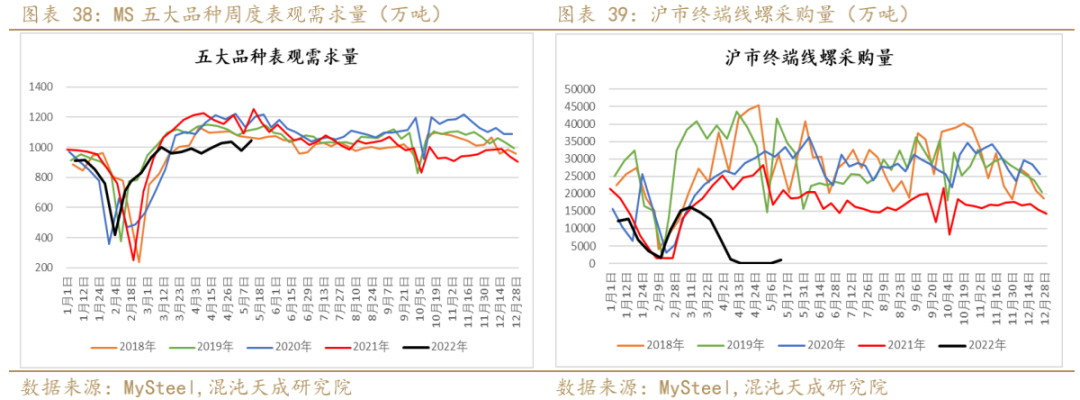

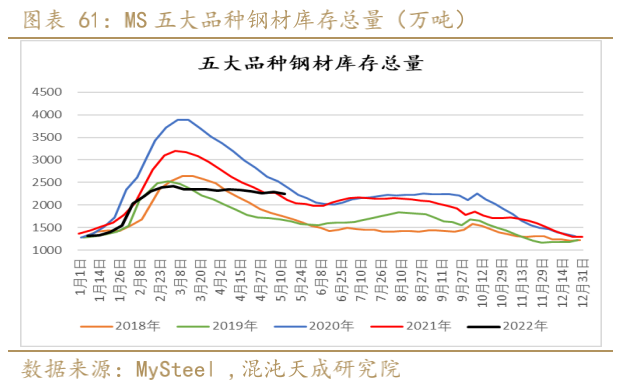

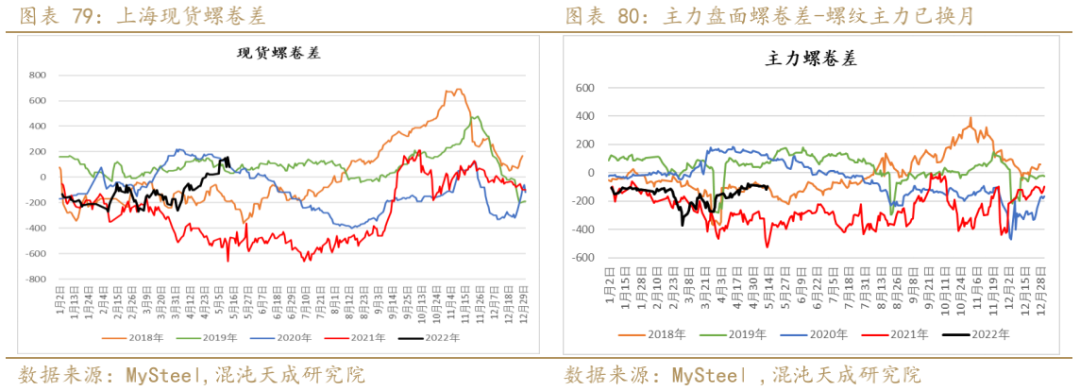

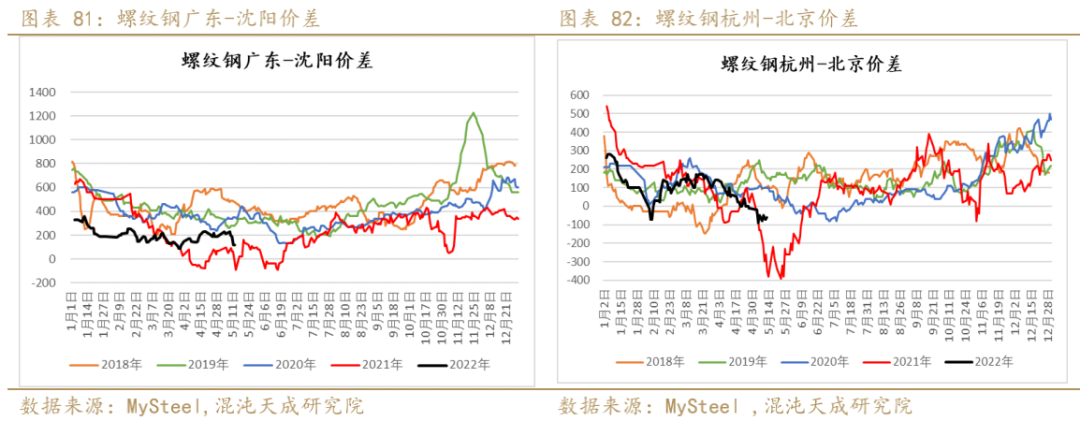

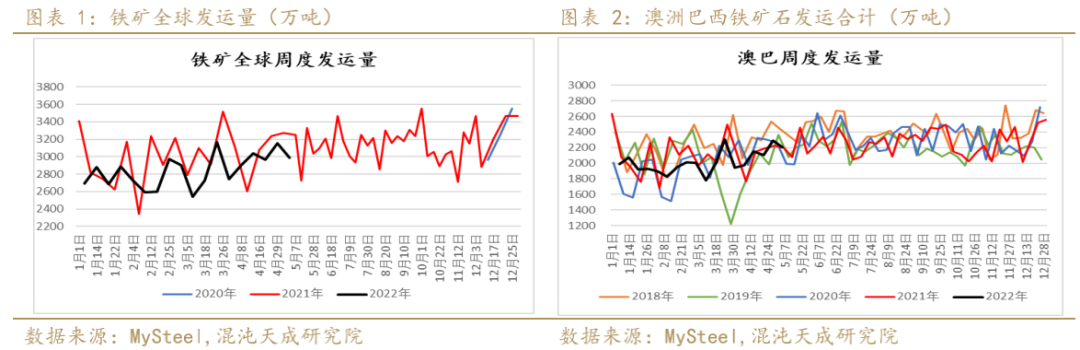

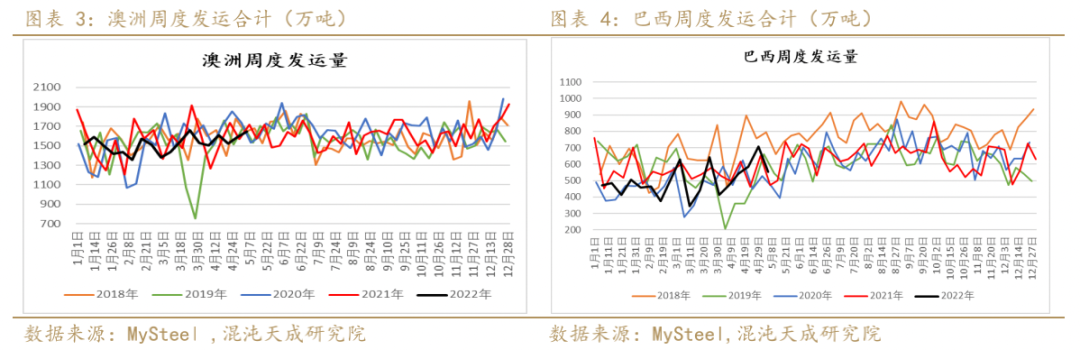

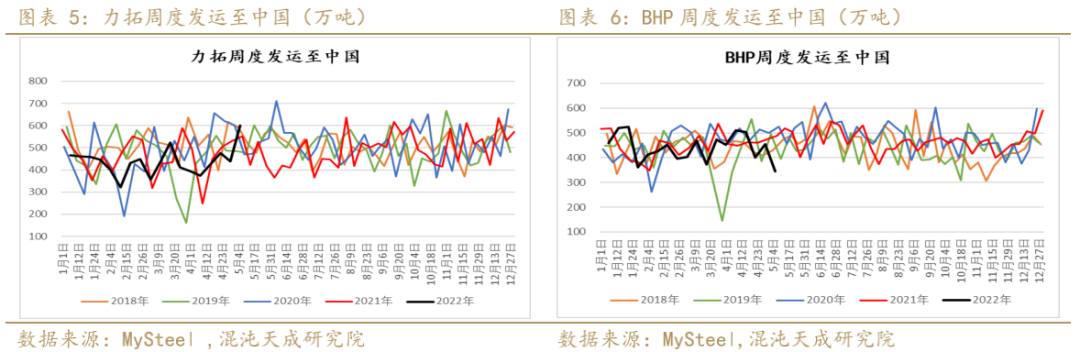

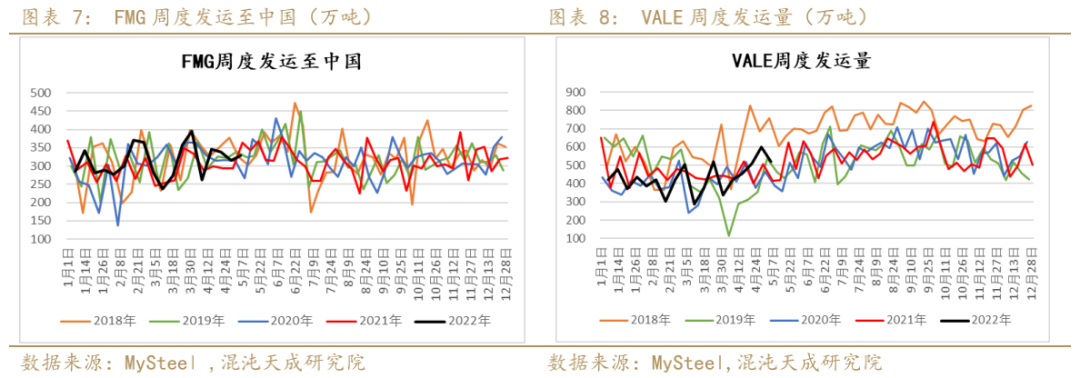

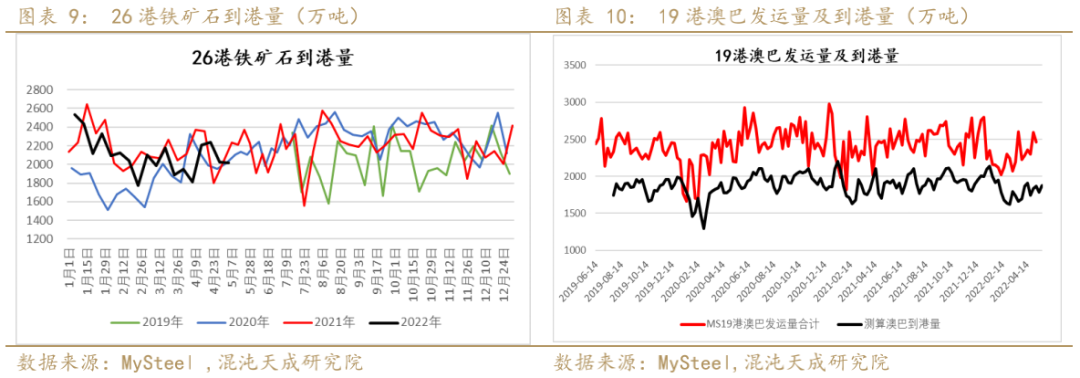

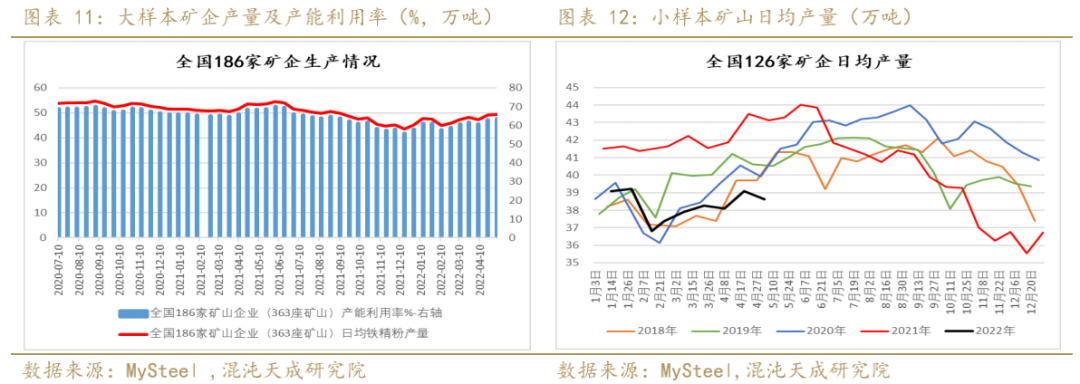

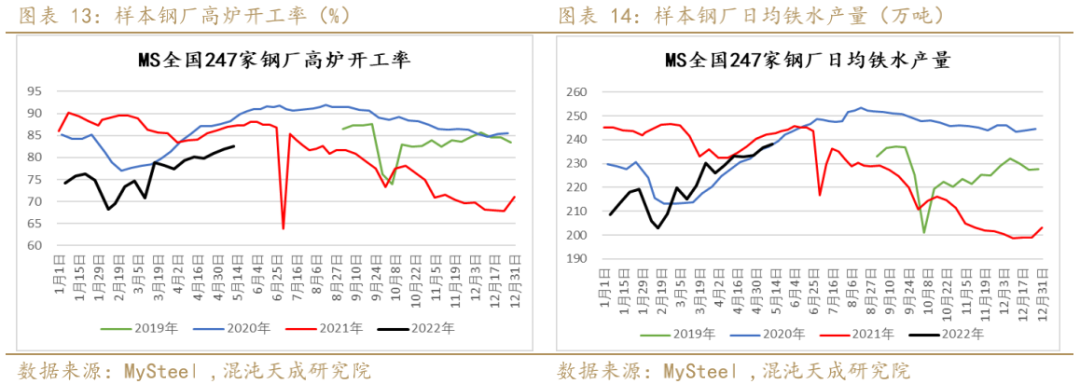

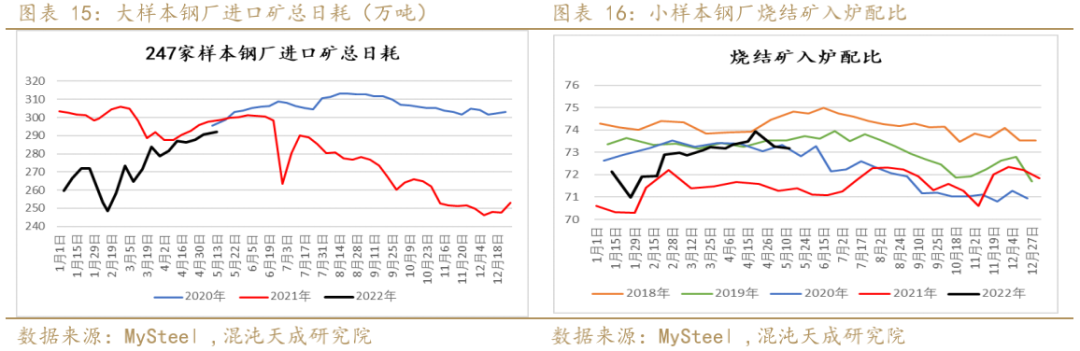

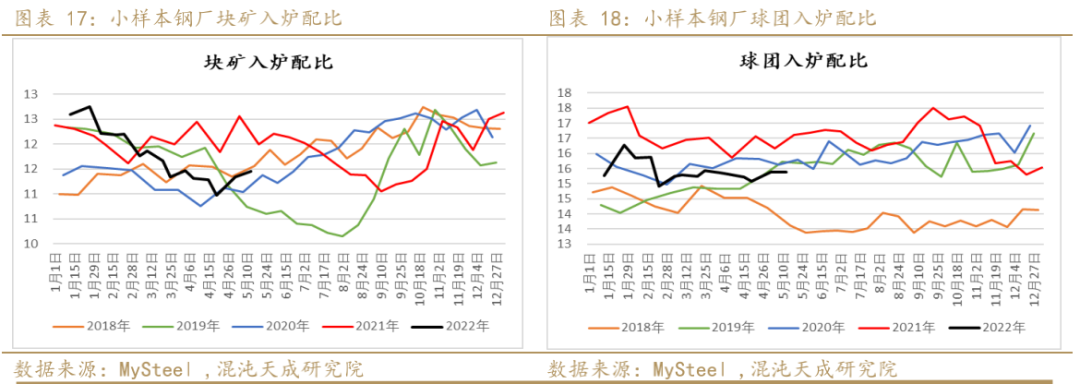

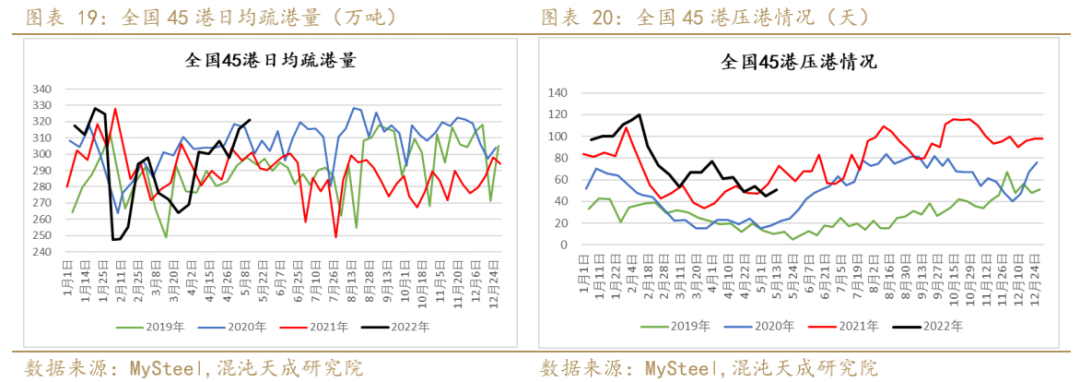

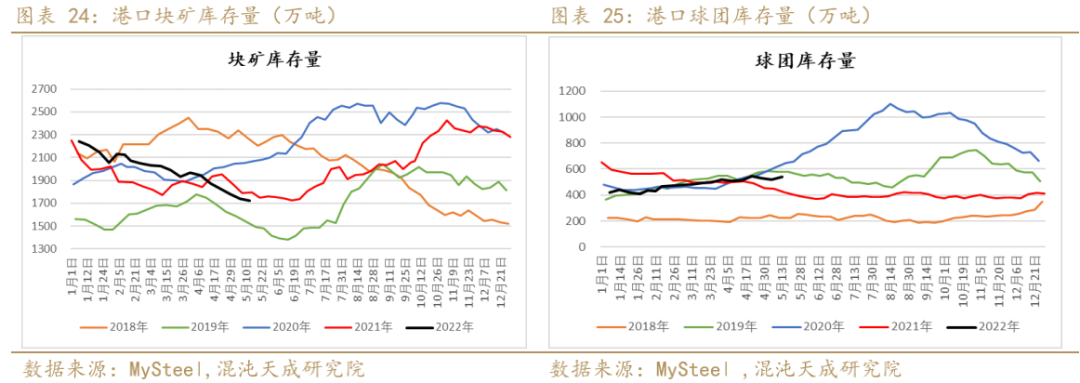

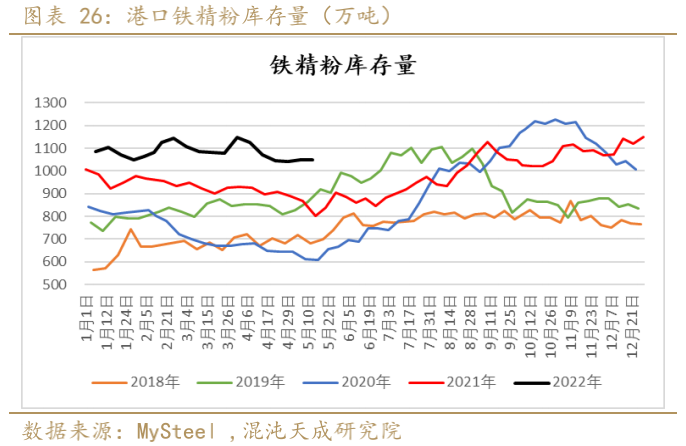

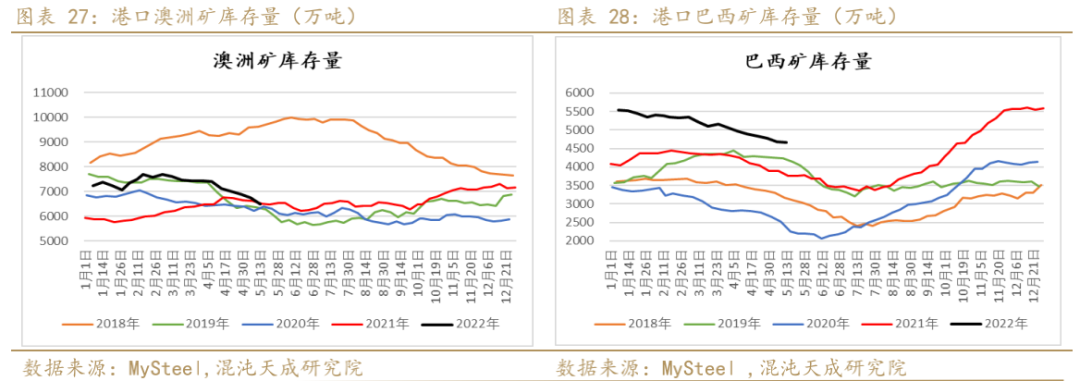

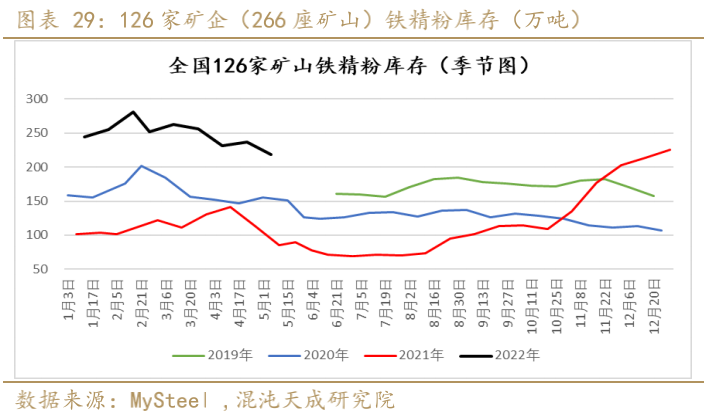

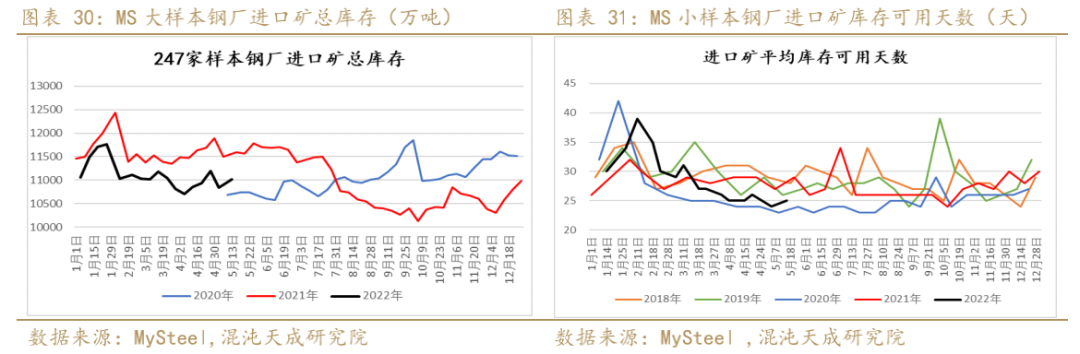

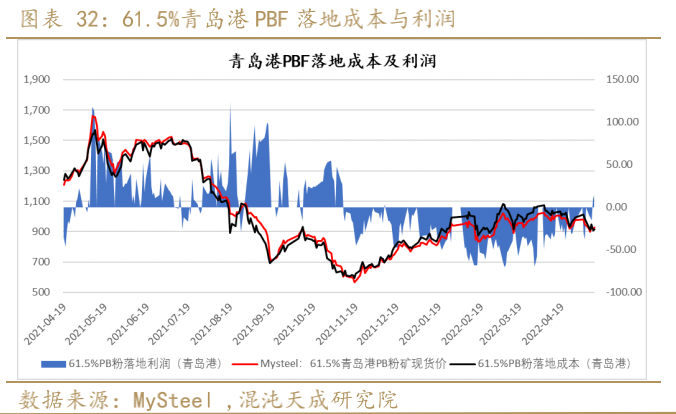

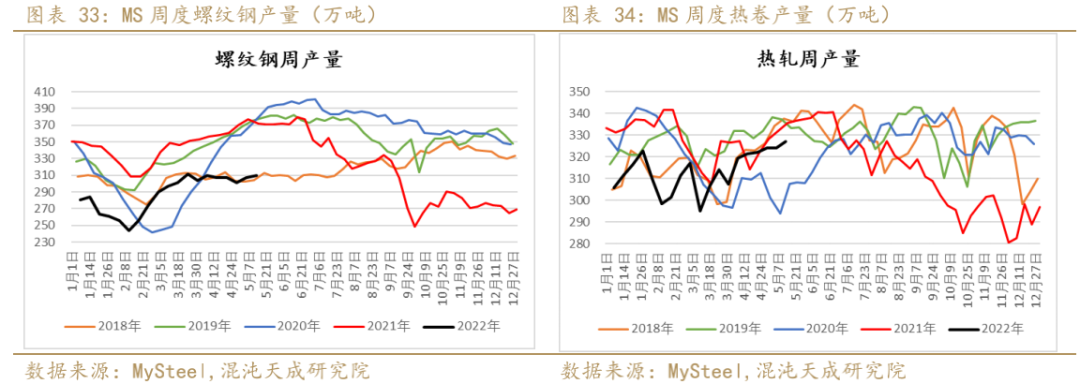

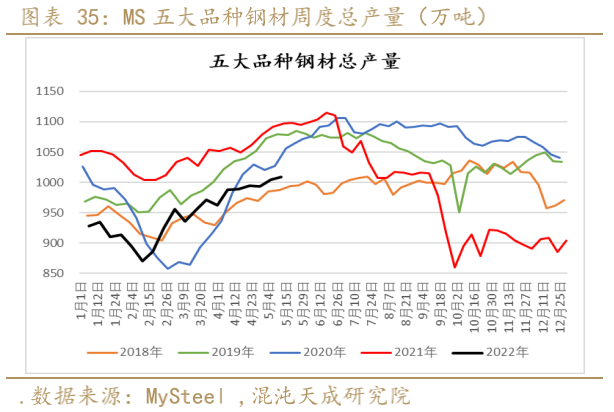

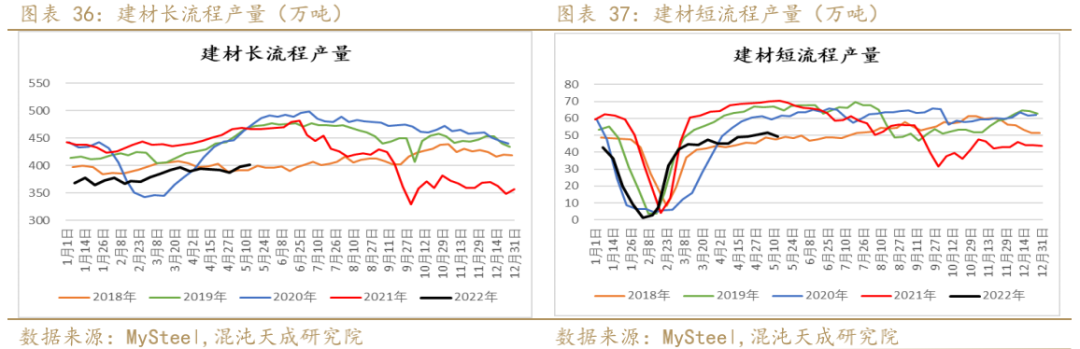

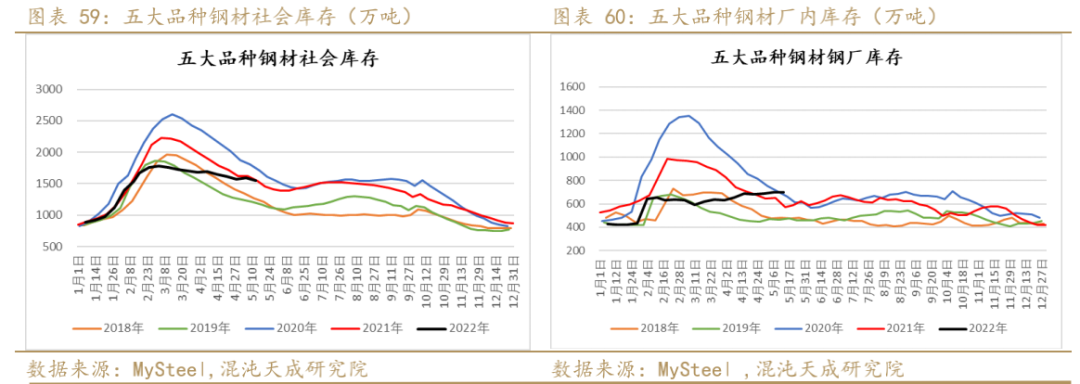

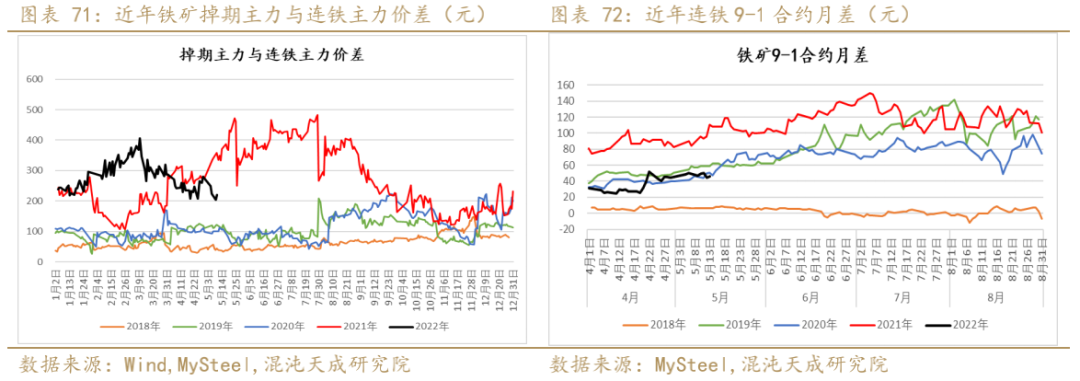

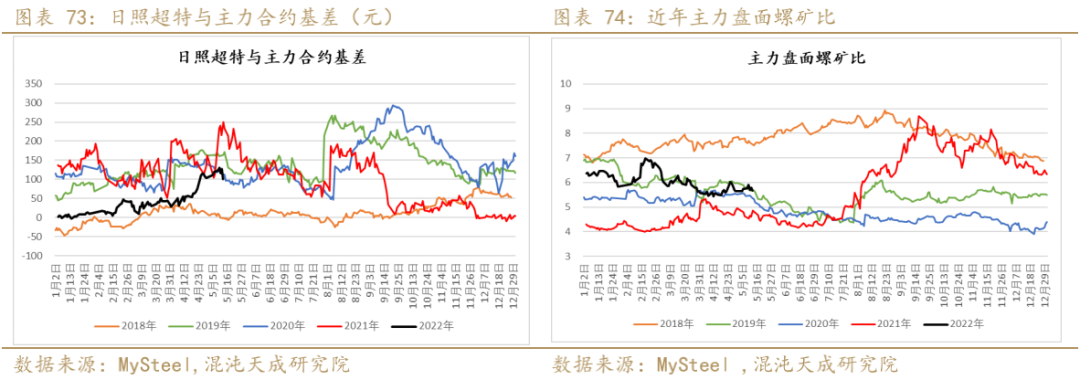

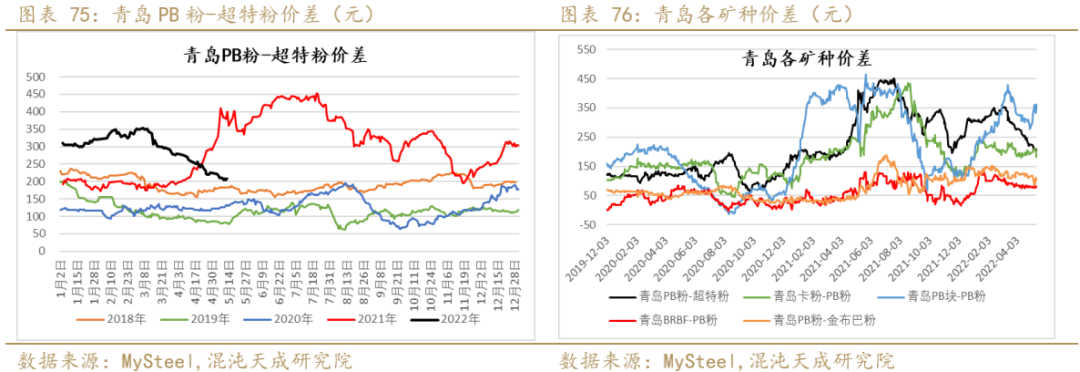

【导读】2022年5月14 日 工业品-矿钢 现实与预期矛盾增大,钢矿延续震荡 观点概述: 短期铁矿石市场供应依然偏稳,但需求随着铁水产量回升小幅趋增,供稳需增格局下铁矿现货基本面依然偏强。但中长期来看,二季度末通常是矿山的季节性发运旺季,且随着国内疫情缓解,国内矿产量也将趋增,而钢厂受制于压产政策及成材库存压力,后期增产空间不大,铁矿中长期供需格局预期转弱…

本文链接地址是https://www.qihuo88.net/qhzx/12504.html,转载请注明来源