本文链接地址是https://www.qihuo88.net/qhzx/11634.html,转载请注明来源

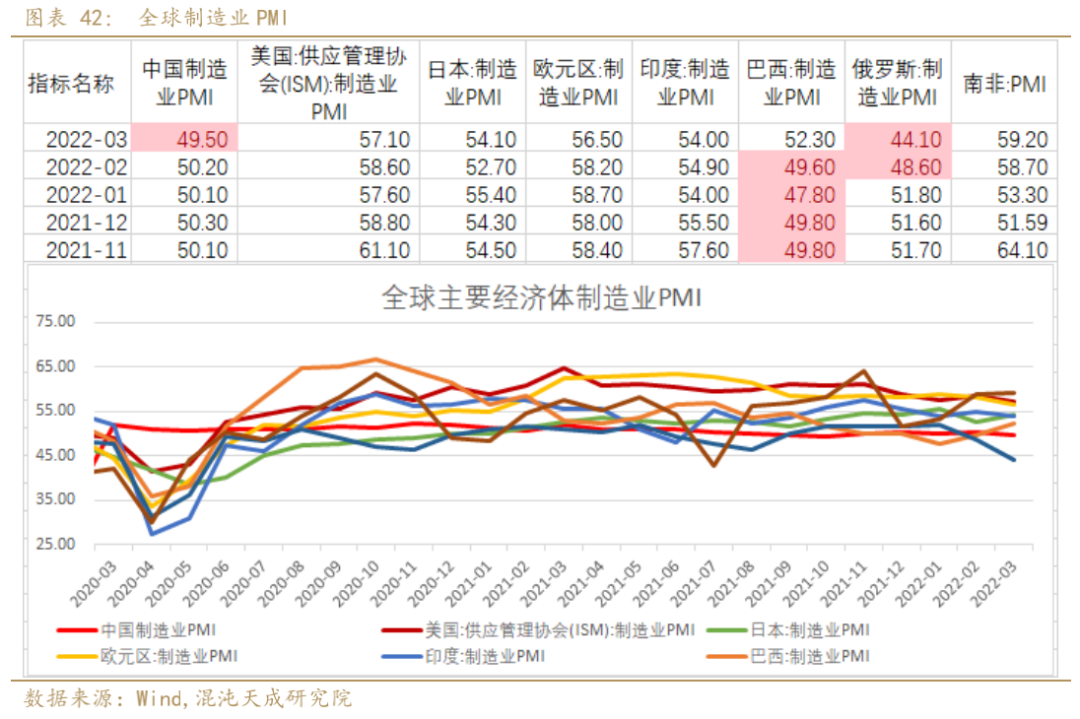

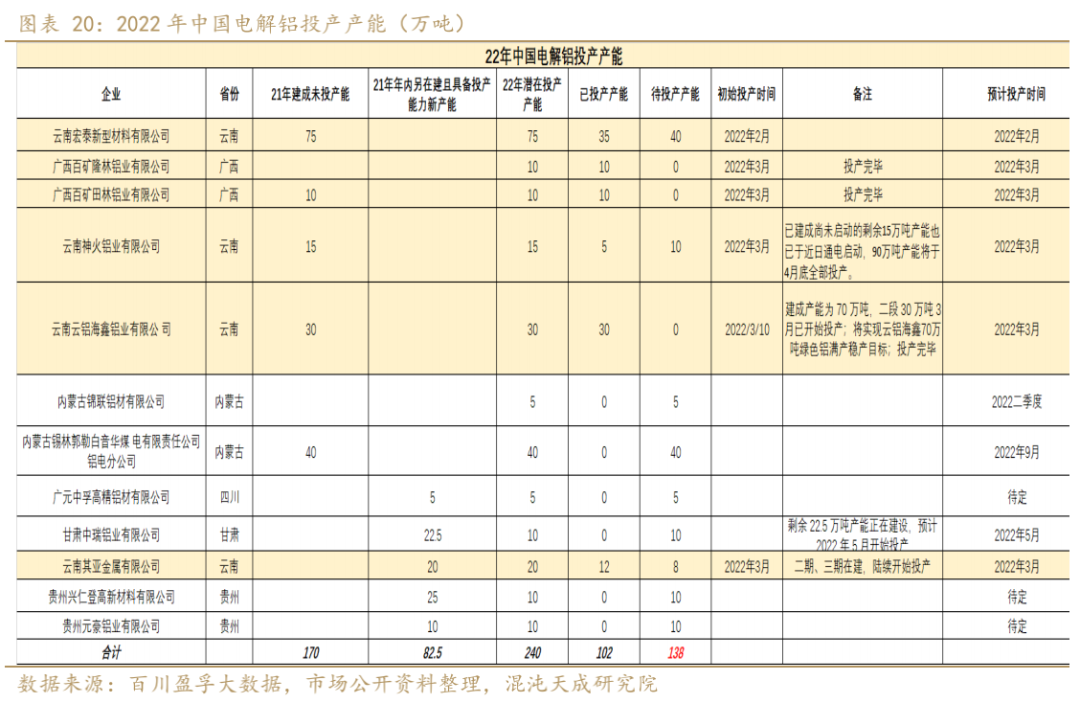

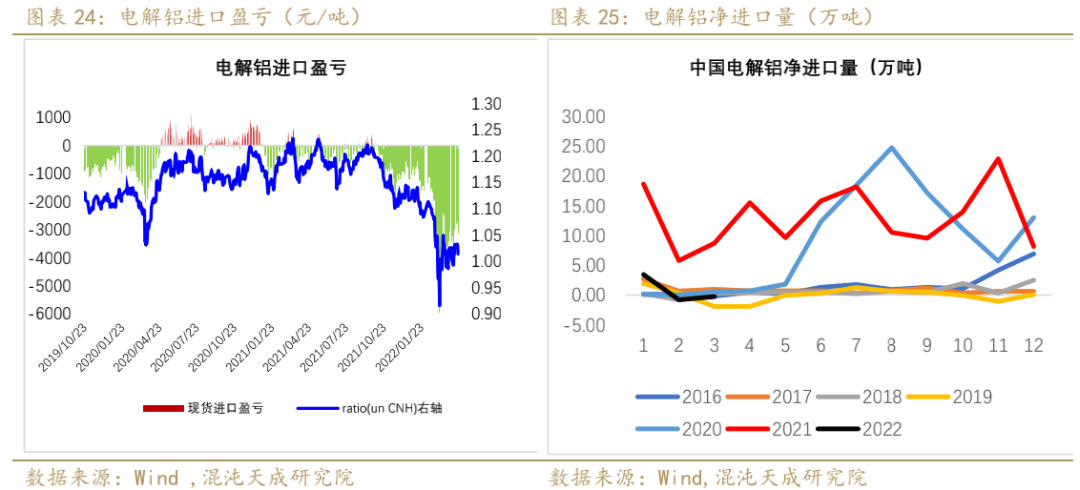

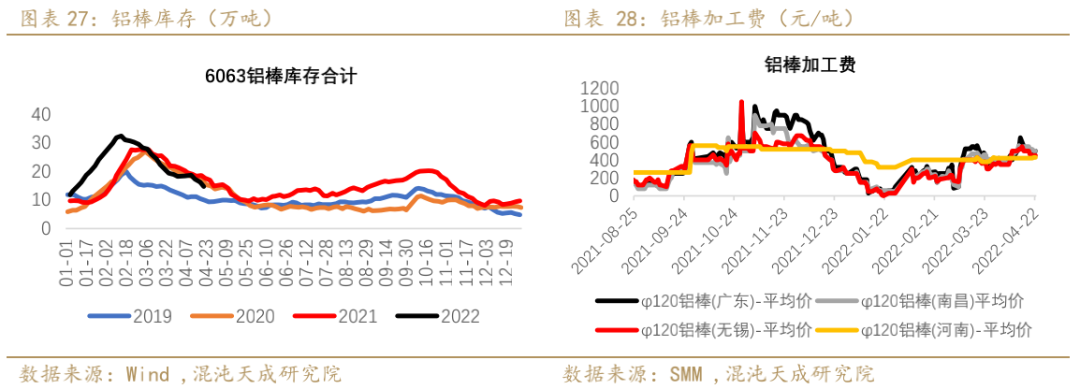

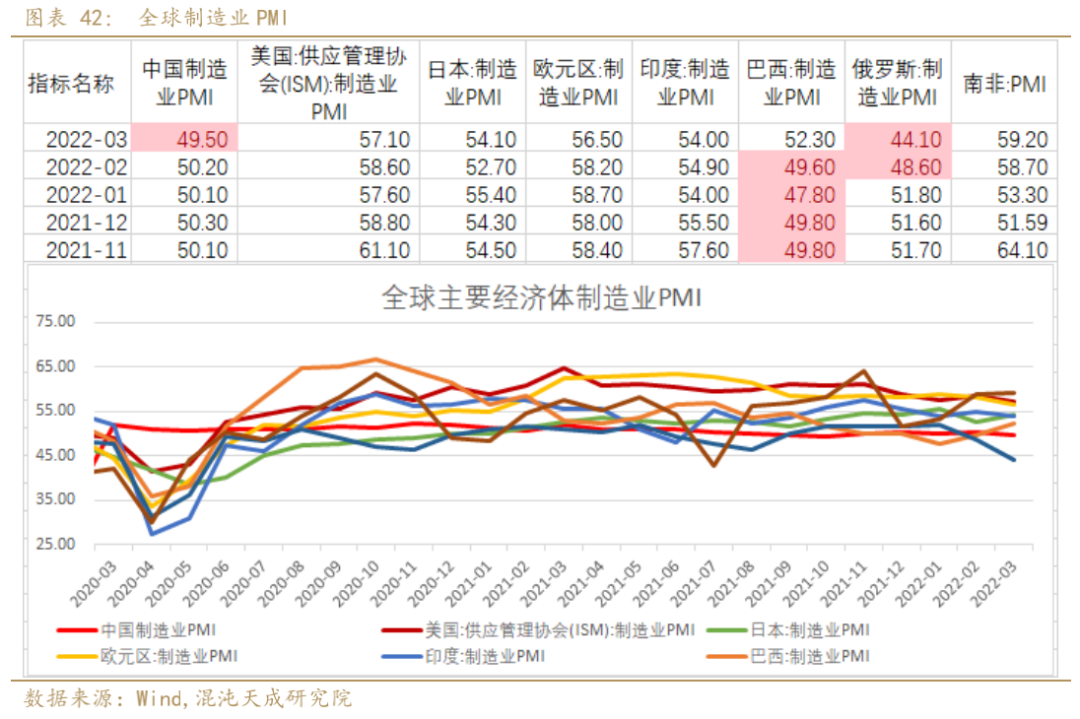

【导读】 2022年4月23日 工业品-有色:铝 国内产能稳步抬升,需求回升力度是关键 观点概述: 供给端,俄乌战事持续升级,冲突仍未看到明显缓和迹象,且欧美对俄制裁及俄罗斯反制裁的影响可能比战争本身更为持久。一方面,俄乌冲突下全球原铝、能源的供应扰动仍在;而另一方面,市场对俄乌冲突导致的铝供给端风险溢价有…

本文链接地址是https://www.qihuo88.net/qhzx/11634.html,转载请注明来源